本文

個人住民税の定額減税について【令和6年度適用】

個人住民税の定額減税について

令和6年度の税制改正において、令和6年分の所得税および令和6年度分の個人住民税において定額減税が実施されることとなりました。つきましては、個人住民税の定額減税については以下の要件により実施いたします。

所得税の定額減税についての詳細は、以下のページをご確認ください。

定額減税 特設サイト(国税庁)<外部リンク>

※以下の内容は、HP更新日時点での情報を基に作成しております。国からの通知等により情報を随時更新いたしますのでご留意ください。

定額減税制度の対象者

前年の合計所得金額が1,805万円以下の個人住民税所得割の納税義務者

※上記の「合計所得金額」とは、下記の(1)と(2)の合計金額に退職所得金額(注意1)と山林所得金額を加えた金額です。(注意2)

(1) 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後)

(2) 総合課税の長期譲渡所得と一時所得の合計額(損益通算後)の2分の1の金額

(注意1) 退職所得金額は、確定申告が不要な場合であっても合計所得金額に加算する必要があります。

(注意2) 申告分離課税所得がある場合には、その所得金額(短(長)期譲渡所得については特別控除前の金額)を合計所得金額に加算します。

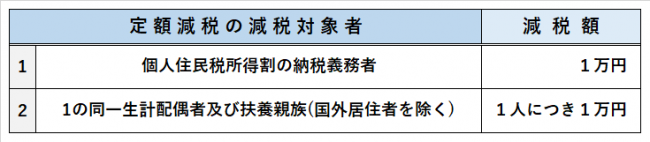

定額減税による減税額について

定額減税による減税額は次の金額の合計金額です。

ただし、その合計金額が定額減税対象者の個人住民税所得割額を超える場合には、その所得割額を限度とします。

※同一生計配偶者及び扶養親族の判定は、原則、前年12月31日の現況によります。

※上記の「同一生計配偶者」とは、前年の合計所得金額が48万円以下の配偶者をいいます。

※納税義務者の合計所得金額が1,000万円を超えたことにより配偶者控除が適用されなかった同一生計配偶者がいる場合には、

令和7年度分の個人住民税所得割額から1万円の定額減税が行われます。

※青色事業専従者または白色事業専従者となっている方は、表2の同一生計配偶者及び扶養親族には含まれません。

定額減税の減税方法について

定額減税による個人住民税所得割の減税方法は個人住民税の納付方法によって違います。

納付方法による減税方法の違いについては以下のとおりです。

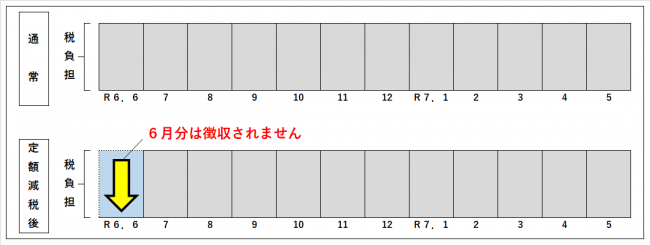

給与からの特別徴収(給与天引き)により納付する方

令和6年6月分の給与からは個人住民税が徴収されません。

令和6年度分の個人住民税については定額減税後の金額を令和6年7月~令和7年5月までの11か月で徴収されます。

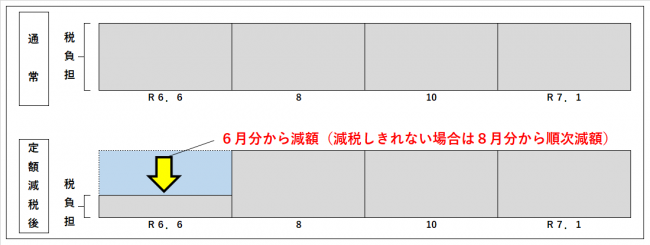

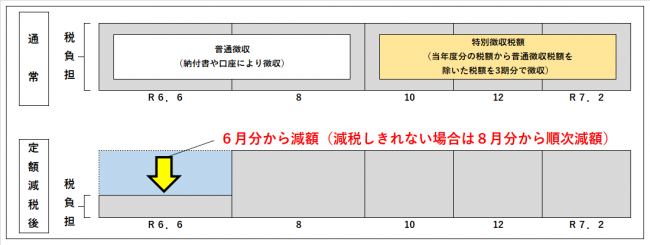

普通徴収(納付書や口座振替等)により納付する方

算出された定額減税前の個人住民税の年税額のうち、第1期分の税額から減税を行います。

ただし、第1期分から減税しきれない場合には、第2期分から順次減額します。

公的年金からの特別徴収(年金天引き)により納付する方

公的年金からの特別徴収(年金天引き)により納付される方の場合、今年度から初めて特別徴収になる方と前年度以前から引き続き特別徴収になる方で減税の方法が変わります。実際の減税の方法については以下のとおりです。

今年度から初めて特別徴収(年金天引き)になる方の場合

算出された定額減税前の個人住民税の年税額のうち、普通徴収の第1期分の税額から減税します。

ただし、普通徴収の第1期分から減税しきれない場合には、第2期分から順次減額していきます。

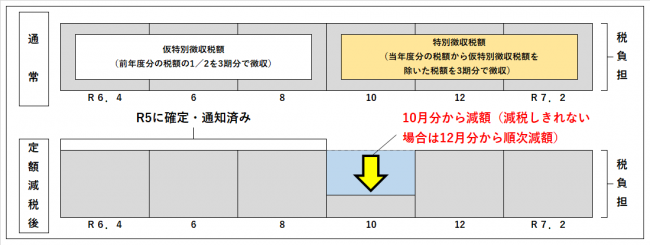

前年度から引き続き特別徴収(年金天引き)になる方の場合

算出された定額減税前の個人住民税の年税額のうち、特別徴収第4期分(10月天引き分)の税額から減税します。

ただし、特別徴収の第4期分から減税しきれない場合には、第5期分以降(12月天引き分)から順次減額していきます。

定額減税に関する注意事項

定額減税については以下の項目に注意してください。

• 納税者本人が均等割のみ課税の場合は、定額減税の対象となりません。

• 定額減税による減税は、他の税額控除の額を控除した後の所得割額に適用します。

• ふるさと納税の特例控除額の控除上限額を計算する際に用いる所得割額は、定額減税の特別控除が適用される前

(調整控除後)の額となります。

• 定額減税可能額が所得割額を上回る方には、調整給付金の支給が予定されています。